- Все о том, как оформить налоговый вычет за стоматологическое лечение

- Социальный налоговый вычет – что это такое

- На какие стоматологические услуги можно оформить возврат

- Кому положен налоговый вычет

- 1. За близких родственников

- 2. Может ли пенсионер вернуть себе часть средств

- Как получить возврат средств за лечение зубов

- Как рассчитать сумму возврата

- Куда обратиться для оформления документов

- Как оформить компенсацию

- 1. Через обращение в налоговую

- 2. У работодателя

- Как правильно заполнить декларацию

- Сколько раз можно получить налоговый вычет

- Как долго рассматривается заявление

- В каких ситуациях могут отказать

- Когда налоговая не платит – что делать

Все о том, как оформить налоговый вычет за стоматологическое лечение

Рассчитывать на возврат подоходного налога может любой гражданин РФ при условии, что он работает на официальных основаниях, и от его имени систематичности пополняется налоговая казна в размере 13%. Это также касается оплаты за стоматологическое лечение – часть средств вы можете себе вернуть. Однако сама процедура имеет множество нюансов, и только при четком соблюдении всех процессуальных требований налогоплательщик может получить соответствующую компенсацию. Далее в статье читайте о том, что такое налоговый вычет за лечение зубов, как подать документы на частичный возврат уплаченных средств и вернуть себе то, что положено по закону.

Социальный налоговый вычет – что это такое

Речь идет о частичном возврате средств, который вы можете получить из суммы, отправленной вами же в налоговую в качестве НДФЛ. Проще говоря, государство компенсирует вам часть ваших расходов за то, что вы приносите свою социальную пользу, то есть официально работаете. Такой возврат оформляется за приобретение недвижимости, обучение и медицинские услуги. Это может быть консультация у доктора, платное лечение в амбулаторных или стационарных условиях, стоматологическая помощь.

Некоторые виды медицинских услуг, такие как серьезные операции, ЭКО, многоэтапное лечение сложных заболеваний, – все они относятся к дорогим процедурам. За такие услуги предусмотрена несколько иная форма вычета. Также компенсацию можно получить по ДМС, если полис оплатили именно вы. В том случае, если его оплату произвел работодатель, в компенсации вам могут отказать.

Размер возврата напрямую зависит от суммы, потраченной на лечение. Здесь логика простая: чем больше вам пришлось заплатить, тем больше сможете вернуть. Однако максимальный лимит в этом случае не превышает 120 тыс. рублей. Вообще, он действует практически для всех социальных вычетов, в том числе по расходам на лечение и обучение. Таким образом, даже если стоимость оплаты превышает данный лимит, сумму возврата вам рассчитают, как если бы вы потратили 120 тысяч рублей. Но и здесь есть свои нюансы – о них читайте дальше.

На какие стоматологические услуги можно оформить возврат

С полным списком услуг можно ознакомиться в соответствующем Постановлении Правительства1. При этом такую компенсацию можно получить не только за сами услуги, но и за покупку медикаментов, которые вам были необходимы в рамках лечения. Потраченные средства суммируются, после чего из них высчитывается 13% – это и есть та сумма, которую можно вернуть

Что касается именно медицинских услуг, то вот основные из них:

- диагностика и лечение,

- оказание помощи в условии стационара,

- обращение в мед. учреждение,

- покупка ДМС,

- пребывание в санитарно-курортных условиях с целью оздоровления и пр.

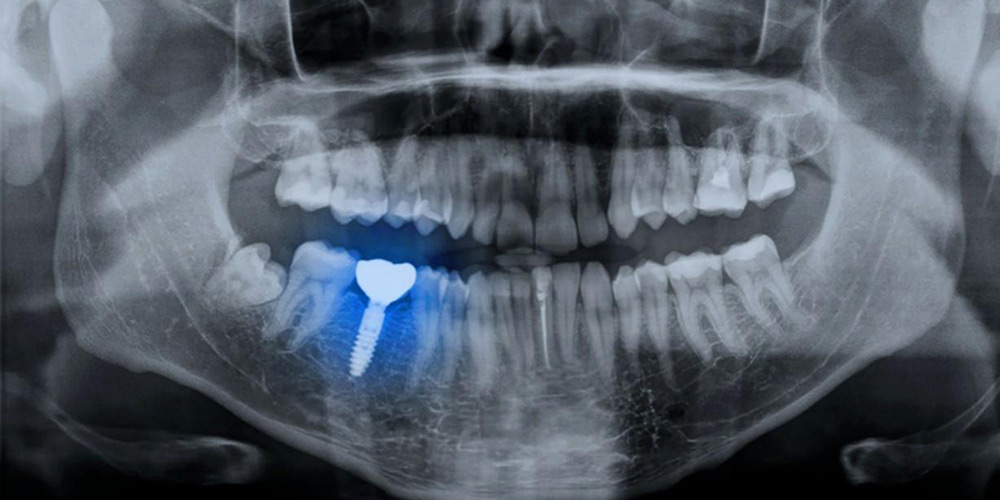

Важно, чтобы клиника, в которой вы проходили лечение, находилась на территории РФ и имела все необходимые лицензии. При этом большинство стоматологических услуг относятся к стандартным и маркируются специальным кодом «1». Но некоторые из них, например, имплантация зубов, считаются дорогостоящими, и им присваивается код «2». Такие процедуры не имеют ограничений по сумме возврата налога.

Другими словами, оплатив достаточно крупную стоимость за дорогостоящую процедуру, вы можете рассчитывать на возврат налога, рассчитанный от полной суммы. Однако здесь есть свои особенности. Протезирование, например, часто стоит довольно дорого, однако эта услуга числится под кодом «1».

Кому положен налоговый вычет

Компенсацию могут получить только граждане РФ, положение которых соответствует конкретным требованиям. Так, необходимо иметь официальный доход, с которого списывается налог 13% в том же отчетном периоде, в котором были произведены расходы. При этом сумма возврата не может быть больше, чем сумма выплат налогоплательщика в гос. бюджет. Остаток средств будет перенесен на следующий год.

Социальный вычет не смогут получить неработающие пенсионеры, которые получают только пенсионные выплаты, граждане без официального места работы, даже если они получают пособие, индивидуальные предприниматели, которые платят налог, отличный от 13%, а также неработающие студенты, которые не получают доход, облагаемый НДФЛ. Дальше подробнее о возможности получить компенсацию за лечение родственников и пенсионеров.

1. За близких родственников

В законодательстве предусмотрена возможность получение денежных средств не только за себя, но и за некоторых близких родственников, например, за мужа или жену, за родителей и детей до момента достижения ими совершеннолетнего возраста. В этом случае важно, чтобы лечение оплатил именно тот человек, который будет оформлять на себя возврат. Это обязательно должно быть подтверждено документально. Поэтому в клинике придется заключить договор на имя налогоплательщика.

2. Может ли пенсионер вернуть себе часть средств

Если пенсионер официально работает, и его доходы облагаются налогом в размере 13%, он имеет полное право получить социальный вычет за медицинские услуги. Порядок предоставления выплаты будет аналогичен тому, который применяется в отношении остальных налогоплательщиков. Но если его единственным доходом является пенсия, рассчитывать на компенсацию не приходится. Все дело в том, что государственные пенсионные выплаты не облагаются НДФЛ, что и лишает неработающего пенсионера соответствующего права.

«У меня была такая ситуация. Отец поставил себе импланты, официально не работает, пенсионер. Заплатил тогда 500 тыс. рублей, дело было в 2017. Но мы сразу все оформили таким образом, как будто это я платила. Договор заключили на мое имя, и квитанции все тоже были на меня. Потом я еще затребовала в клинике специальную справку-согласование о том, что имплантация – это дорогостоящее лечение. Нам все эти нюансы знакомая юрист подсказала. Уже в 2018 с полным пакетом обратилась напрямую в налоговую. В итоге все получилось, вычет мне одобрили. Не помню, сколько точно, но все сходилось, я тогда проверяла».

Альбина1988, из переписки на форуме pravo.ru

Тем не менее, пенсионер может получить специальную скидку на оказание медицинских услуг или пройти протезирование бесплатно. К тому же его дети, если они трудоустроены официально, могут оформить договор в клинике на себя, после чего получить соответствующий вычет.

Как получить возврат средств за лечение зубов

Отвечая на вопрос о том, как получить возврат после стоматологического лечения и что для это нужно сделать, важно сразу заметить, что существует строгий порядок действий, который обязательно необходимо соблюсти. Для начала придется собрать все необходимые бумаги и предоставить полный пакет документов в налоговую в следующем году после того, когда была произведена оплата за полученные услуги. Причем сделать это нужно до 30 апреля.

Рассмотрение документов может растянуться на срок до 3 месяцев, но обычно этот период занимает около месяца. Только после изучения всех бумаг будет вынесено окончательное решение – одобрение или отказ. При этом налоговая обязана уведомить налогоплательщика о причине отказа в том случае, если заявление будет отклонено.

Денежные средства возвращают в течение месяца после вынесения решения. Установленная сумма будет переведена на счет налогоплательщика, указанный в заявление. Если вас интересует, как вернуть вычет наличными, но придется вас расстроить – сделать так не получится. Средства могут вернуть только безналичным переводом или путем временной отмены налога на ваши доходы – подробнее эти два варианта разберем дальше.

Как рассчитать сумму возврата

Если оплаченной вами услуге был присвоен код «1», сумму возвратных средств можно высчитать следующим образом:

- для начала нужно собрать все чеки, полученные за оплату услуг специалиста. После этого следует подсчитать общую сумму,

- если за отчетный период вы потратили больше 120 тыс. рублей, условно считайте, что потратили именно эту сумму,

- от полученного числа нужно высчитать 13 процентов – это и будет сумма возврата после подачи соответствующего пакета документов.

Если услуге присвоен код «2», то есть лечение считается дорогостоящим, расчет производится по аналогичной схеме. Однако в этом случае лимит не будет учитываться. То есть 13% мы будет высчитывать из полной стоимости лечения.

Куда обратиться для оформления документов

Перед тем, как вернуть себе часть потраченных средств, придется обратиться в соответствующую инстанцию. И здесь у вас появляется два основных варианта:

- налоговая инспекция,

- работодатель (если была предоставлена справка из ФНС об освобождении от уплаты НДФЛ).

Есть также возможность оформить заявление через сайт «Госуслуги» или МФЦ. Однако избежать визита в ИФНС все равно не получится. В любом случае придется собрать пакет документов и направить их в соответствующую структуру на рассмотрение. Если заявку одобрят, вы получите уведомление – по телефону или через бухгалтерию по месту трудоустройства.

Как оформить компенсацию

Как уже отмечалось, оформить возврат можно на банковский счет или карту, то есть посредством перевода из бюджета. Этот способ актуален для тех, кто закончил лечение в отчетном году. Но если лечение продолжается, то вычет можно получить по месту работы, то есть вместе с выплатой заработной платы. Суть в том, что на определенное время вас просто освободят от удержания НДФЛ. То есть каждый месяц вы будете получать зарплату чуть больше обычного, пока вам не компенсируют всю установленную ФНС сумму.

1. Через обращение в налоговую

После сбора всех необходимых бумаг и заполнения декларации (3-НДФЛ) нужно написать заявление и передать его в отделение ФНС. Форму можно получить на месте. К ней необходимо приложить все документы, после чего полный пакет передать инспектору. После проверки будет вынесено решение и переведена установленная сумма.

2. У работодателя

Все, как и в предыдущем варианте: налогоплательщик собирает документы, заполняет бумаги и направляется в ФНС. Однако при подаче бумаг инспектору необходимо сообщить, что получение возврата планируется через бухгалтерию по месту официального трудоустройства. Имейте в виду, что от способа получения компенсации будет зависеть форма, которую вам предложат заполнить. Поэтому свой вариант нужно озвучить заранее.

Как правильно заполнить декларацию

Декларация может быть заполнена вручную или набрана на компьютере. При ручном заполнении допускается использование только черных или синих чернил. Заполнять документ нужно предельно внимательно, поскольку помарки, ошибки и повреждения бланка недопустимы. В декларации 3-НДФЛ обязательно должны быть заполнены титул, 1 и 2 разделы, лист А и лист Е. Если соберетесь заполнить документ дома самостоятельно, для начала скачайте специальную форму на оф. сайте налоговой инспекции. После скачивания останется заполнить свободные поля.

Сколько раз можно получить налоговый вычет

Очевидно, что в течение жизни каждому из нас приходится не раз обращаться за стоматологической помощью. На этой почве возникает вполне резонный вопрос по поводу того, сколько раз можно получить подобный социальный вычет за оплаченное лечение. На такую выплату можно рассчитывать каждый год, то есть оформлять соответствующую декларацию можно за каждый отчетный период. Только имейте в виду, что каждый раз все документы придется собирать заново.

Как долго рассматривается заявление

При возвращении подоходного налога через работодателя срок рассмотрения составляет 30 дней с момента подачи документов. В том случае, если возврат денежных средств планируется через перевод на банковский счет напрямую налогоплательщику, период рассмотрения пакета документов может затянуться. Обычно проверка бумаг не занимает много времени. Тем не менее, выплата может поступить только после истечения срока предоставления налоговой отчетности – к концу мая или началу июня.

В каких ситуациях могут отказать

Как уже было сказано выше, лица без официального места работы в течение 3 предыдущих лет, а также безработные пенсионеры и студенты без дохода, облагаемого НДФЛ, не могут рассчитывать на подобные выплаты. Это же касается индивидуальных предпринимателей, работающих по «упрощенке» и ЕНВД. В таких случаях целесообразно будет сразу оформить договор на оказание медицинских услуг на имя близкого члена семьи, имеющего официальное место работы. Аналогичная рекомендация распространяется на те случае, если в стоматологических услугах нуждаются несовершеннолетние дети.

Когда налоговая не платит – что делать

Если вам задерживают выплаты, вы имеете полное право получить компенсацию за каждый день просрочки. В этом случае сумма выплат рассчитывается с учетом текущей ставки рефинансирования по следующей формуле: S*R/365*P. Ниже расшифровка буквенных и цифровых обозначений:

- S – сумма перечисления налоговой,

- R – ставка рефинансирования ЦБ,

- 365 – дней в году,

- P – количество дней просрочки.

В такой ситуации разумно будет воспользоваться помощью юриста. Как показывает юридическая практика, большинство подобных дел решаются через суд, причем практически всегда в пользу налогоплательщика. Важно собрать все свидетельства о нарушении законодательства, и тогда пострадавшая сторона может рассчитывать не только на сам вычет, но и на проценты за задержку его выплаты, а порой и на компенсацию причиненного ущерба.

Вы действительно можете вернуть часть уплаченных денег за стоматологическое лечение, если работаете официально и получаете доход, облагаемый НДФЛ. Но для этого придется собрать все необходимые документы, обратиться в соответствующие инстанции и сделать это все в положенный срок. Задача хоть и довольно хлопотная, но вполне выполнимая.

1Постановление Правительства РФ от 19.03.2001 N 201 (ред. от 20.12.2019).